交所上市审核委员会2025年第33次审议会议以及深交所上市委员会2025年第16次审议会议于9月5日召开,共审议2家拟IPO企业,2家获通过

江苏锡华新能源科技股份有限公司主要从事大型高端装备专用部件的研发、制造与销售,产品结构以风电齿轮箱专用部件为主、注塑机厚大专用部件为辅,是全球行业领先、质量可靠、技术卓越的大型高端装备专用部件制造商。公司产品主要应用于大型风电装备与注塑机领域,公司是国内少数可提供风电齿轮箱专用部件全工序服务的企业,致力于成为新能源风电领域的全球顶尖大型高端装备专用部件制造商,助力国家新能源领域加快发展新质生产力。

公司是南高齿、弗兰德、采埃孚等全球排名前列的风电齿轮箱制造商大型专用部件、全球大型注塑机龙头海天塑机厚大专用部件的长期主力供应伙伴,大部分主要客户与公司合作十年以上,并与德力佳、中车股份等风电齿轮箱行业具有较强竞争力及较高市场地位的优质客户逐步建立了稳定的合作关系。公司先后荣获南高齿供应商质量表现奖与交付可靠奖、弗兰德卓越协作供应商、海天塑机杰出合作伙伴等奖项荣誉,在行业内树立了良好的市场口碑。

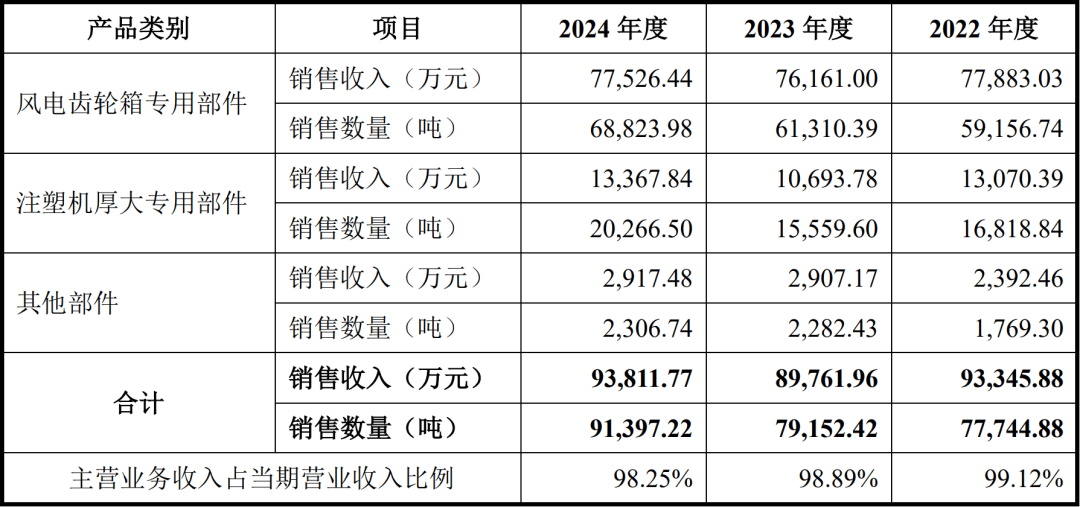

2022年度至2024年度,公司主要产品销量整体呈上升趋势、主营业务收入稳中有升,销量从77,744.88吨扩大至91,397.22吨。报告期内,公司主营业务收入占当期营业收入的比例均在98%以上,主营业务突出,具体情况如下:

本次发行前公司总股本为36,000万股,本次拟公开发行新股不超过12,000万股,本次发行的股票数量不低于本次发行后总股本的10%,不超过本次发行后总股本的25%。

截至本招股说明书签署日,锡华投资持有发行人28,071.13万股股份,持股比例为77.98%,为发行人控股股东。截至本招股说明书签署日,王荣正、陆燕云分别持有锡华投资92%、8%股权,锡华投资持有公司77.98%股权;此外,王荣正直接持有公司9.12%股权,并通过担任泰州亿晟、无锡弘创盈、无锡华创盈执行事务合伙人,合计控制公司4.56%股权对应的表决权。王荣正、陆燕云系夫妻关系,二人合计控制公司91.66%股权对应的表决权,为公司共同实际控制人。

报告期内,公司实现营业收入分别为9.42亿元、9.08亿元、9.55亿元;对应实现归母净利润分别为1.83亿元、1.77亿元、1.42亿元。

此次IPO拟募集14.98亿元,用于风电核心装备产业化项目(一期)、研发中心建设项目。

公司根据《上海证券交易所股票上市规则》的要求,结合企业自身规模、经营情况、盈利情况、估值情况等因素综合考量,选择的具体上市标准为第一项标准:“最近3年净利润均为正,且最近3年净利润累计不低于2亿元,最近一年净利润不低于1亿元,最近3年经营活动产生的现金流量净额累计不低于2亿元或营业收入累计不低于15亿元。”

根据立信出具的标准无保留意见的《审计报告》(信会师报字[2025]第ZF10028号),公司2022年度、2023年度和2024年度归属于母公司股东的净利润(扣除非经常性损益前后孰低)分别为17,869.82万元、16,488.18万元和14,026.02万元,经营活动产生的现金流量净额分别为8,085.33万元、12,269.23万元和6,333.49万元,营业收入分别为94,174.80万元、90,770.06万元和95,478.10万元,发行人满足上述上市标准。

公司是全球行业领先、质量可靠、技术卓越的大型高端装备专用部件制造商,深耕行业二十余年,在材料研发、球化孕育、机械加工等环节形成多项核心技术,是国内少数可提供风电齿轮箱专用部件全工序服务的企业。公司产品具有高强度性、高塑性、高精密度与高可靠性特征,可长期适应海上台风、海水腐蚀、高原高寒、荒漠风沙等复杂多变的环境条件,在行业内具有技术领先优势。

截至本招股说明书签署日,公司已获108项授权专利,其中发明专利22项。公司先后荣获国家级专精特新“小巨人”企业、国家高新技术企业和江苏省认定企业技术中心等认定。公司是南高齿、弗兰德、采埃孚等全球排名前列的风电齿轮箱制造商大型专用部件、全球大型注塑机龙头海天塑机厚大专用部件的长期主力供应伙伴,大部分主要客户与公司合作十年以上,并与德力佳、中车股份等风电齿轮箱行业具有较强竞争力及较高市场地位的优质客户逐步建立了稳定的合作关系。

公司先后荣获南高齿供应商质量表现奖与交付可靠奖、弗兰德卓越协作供应商、海天塑机杰出合作伙伴等奖项荣誉。2022年度至2024年度,发行人在风电齿轮箱专用部件的铸件细分领域全球市场占有率为20%左右,拥有较为领先的市场地位。

中国铀业股份有限公司是专注于天然铀和放射性共伴生矿产资源综合利用业务的矿业公司,报告期内主要从事天然铀资源的采冶、销售及贸易,以及独居石、铀钼等放射性共伴生矿产资源综合利用及产品销售。

公司是我国天然铀保障供应的国家队、主力军,是我国核工业体系的重要组成部分,是国际天然铀产业发展的重要参与者、建设者和推动者,致力于建设“以铀为本、国际一流”的矿业公司,承担着打造“强核基石、核电粮仓”的历史使命。公司积极践行创新、协调、绿色、开放、共享的新发展理念,先后攻克多层矿协同开采、“三高”(高钙、高铁铝、高矿化度)铀矿浸出、零散矿体回收等采铀难题,形成了以CO2+O2第三代地浸采铀技术为标志的复杂砂岩铀矿地浸开发技术体系。经过多年发展,公司具备了天然铀经营各环节完整高效的组织体系、队伍体系、能力体系、技术体系,形成了以砂岩铀矿为主体、硬岩铀矿为补充、放射性共伴生资源综合利用回收天然铀的国内天然铀产能布局。公司积极落实国家“一带一路”倡议,开展海外铀资源开发业务,重点布局非洲、亚洲等主要产铀区,其中,公司位于的罗辛铀矿2022年产量位列全球铀矿山第六位。

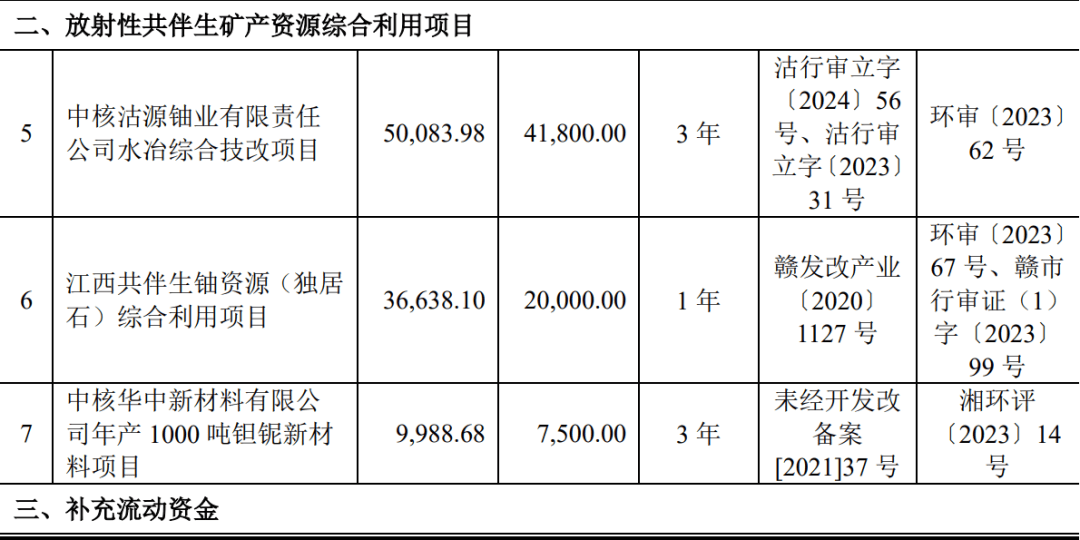

公司是推动放射性共伴生矿产资源开发利用行业健康可持续发展的领军企业,下属放射性共伴生矿产资源综合利用项目取得了工信部、生态环境部、国防科工局等主管部门的核准和批复。公司的放射性共伴生矿产资源综合利用业务包括独居石和铀钼等放射性共伴生矿产资源综合利用及产品销售业务,主要产品分别为氯化稀土和四钼酸铵。公司落实国家生态文明建设总体要求,在湖南衡阳建成的以独居石为原料、高效回收战略资源的综合利用项目,具备稀土尾渣能源化、资源化、减量化、无害化的系统处理能力和集约高效利用资源、保护生态环境的综合效能,填补了产业空白。公司将绿色高效氧压浸出冶炼技术成功应用于河北张家口极难选、复杂的包裹型胶硫铀钼原矿处理,实现铀、钼规模化高效浸出、有效利用。公司正在江西赣州筹建国内单体产能最大的独居石综合利用项目、在湖南耒阳试运行钽铌矿综合利用项目,进一步引领产业绿色高质量发展。

发行人此次IPO保荐机构为中信建投证券,会计师为大信,律师为国浩(北京)。

本次发行前公司总股本为1,820,000,000股,公司本次拟向社会公众发行不低于202,222,223股且不超过321,176,470股人民币普通股,不低于本次发行后公司总股本的10%且不超过本次发行后公司总股本的15%,均为公开发行的新股,公司原股东不公开发售股份。

截至本招股说明书签署日,中核铀业直接持有中国铀业1,197,043,120股股份,持股比例为65.77%,为公司的控股股东。

截至本招股说明书签署日,中核集团通过中核铀业、旭核基金、中国核电、中国原子能、核化冶院、中核大地合计间接控制中国铀业79.48%的股份,为中国铀业的实际控制人。

报告期内,公司实现营业收入分别为105.35亿元、148.01亿元、172.79亿元;对应实现归母净利润分别为13.34亿元、12.62亿元、14.58亿元。

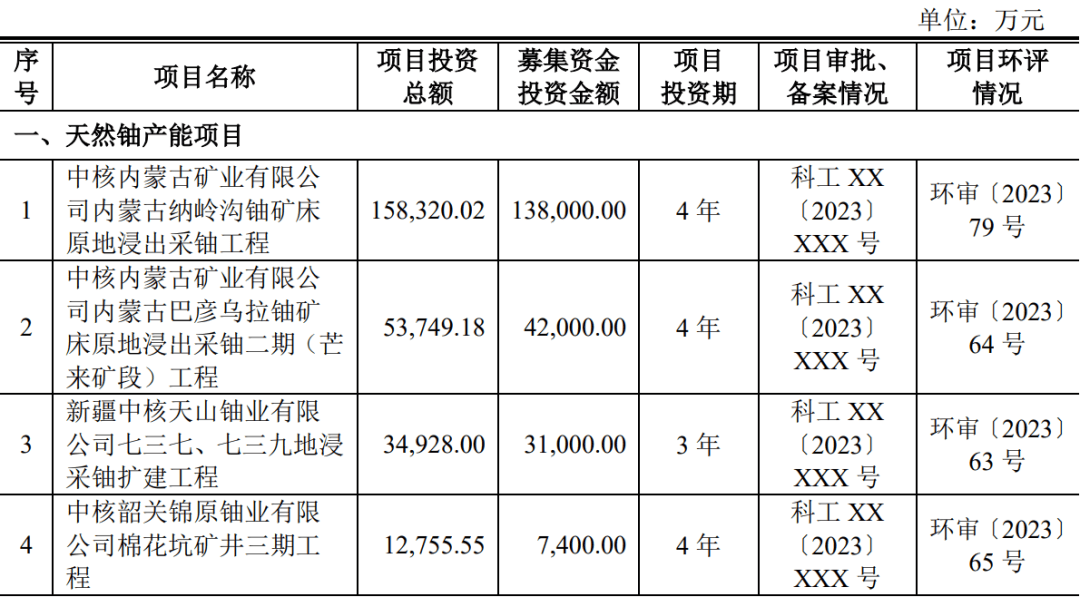

此次IPO拟募集41.10亿元,用于天然铀产能项目、放射性共伴生矿产资源综合利用项目、补充流动资金项目。

发行人本次发行选择《深圳证券交易所股票上市规则(2025年修订)》第3.1.2条中第(一)项规定:“最近三年净利润均为正,且最近三年净利润累计不低于2亿元,最近一年净利润不低于1亿元,最近三年经营活动产生的现金流量净额累计不低于2亿元或者营业收入累计不低于15亿元。”作为深交所主板上市标准。

发行人2022年、2023年、2024年经审计的营业收入分别为1,053,537.74万元、1,480,086.64万元和1,727,877.83万元;2022年、2023年、2024年扣非前后归母净利润孰低者分别为125,916.99万元、126,192.45万元及136,733.10万元。公司最近三年扣非前后归母净利润孰低者均为正,且累计为388,842.54万元,不低于2亿元,最近一年净利润不低于1亿元;公司最近三年营业收入累计为4,261,502.22万元,不低于15亿元。符合所选上述上市标准。

公司是我国天然铀保障供应的国家队、主力军,是我国核工业体系的重要组成部分和国际天然铀产业发展的重要参与者、建设者、推动者,致力于打造“以铀为本、国际一流”的科技型矿业公司,承担着“强核基石、核电粮仓”的历史使命。

公司的总体战略是发展成为“以铀为本、国际一流”的科技型矿业公司。公司短期内主要目标包括:全面提升科技创新能力,关键核心技术攻关取得重要成果;产业经济高质量发展再上新台阶,在质量效益明显提升的基础上,经营业绩持续提升,规模实力持续增长;公司治理能力全面提升,中国特色现代企业制度更加成熟定型,风险防控与合规体系更加完善,安全环保水平大幅提高。

深圳大象投资顾问有限公司为中国知名的IPO咨询机构。前身创建于1998年,总部在深圳,并在北京、杭州、济南设有办公室。

公司主要为拟上市公司及上市公司提供专业的IPO咨询服务、再融资咨询服务及并购咨询服务。具体内容包括A股IPO细分市场研究、IPO募投项目可行性研究、再融资募投项目可行性研究、并购标的可行性研究。基于自身强大的市场研究能力,我们同时也为拟赴香港及美国上市企业提供独立的第三方行业研究与分析服务。

截至目前公司已服务上千家优质中国企业,包括公牛集团、欧派家居、美年健康、香飘飘、珀莱雅、豫园股份、杭可科技、东山精密、跨境通、星辉娱乐、盈峰环境、海格通信、精测电子、创业惠康、天合光能、恒大汽车、TCL科技、美凯龙、苏宁易购、利扬芯片、奥泰生物、贝泰妮、倍轻松等在内的众多优秀企业成功在境内外资本市场上市,全面覆盖TMT、装备制造、医疗健康、消费品、能源化工、节能环保、汽车及零部件、文化娱乐等主要行业。

公司持续多年荣获“年度最佳IPO咨询服务机构”、“金融咨询服务最佳供应商”等多项殊荣,公司也是多个省市上市公司协会《上市公司发展白皮书》指定编著单位。